Votre temps de lecture sera de 12 minutes.

Pour tout porteur de projet touristique, dans la grande majorité des cas, l’étape “emprunt bancaire” est incontournable pour l’aboutissement de son projet. Que ce soit pour l’achat d’un terrain et la construction d’un bien, le rachat d’un bien existant, ou uniquement pour le financement de travaux d’agrandissement, de rénovation et d’équipement, c’est une étape clé souvent redoutée car l’enjeu est crucial 🙏🏼

Nous avons jugé judicieux de vous proposer cet article en cette rentrée de septembre 2023 car vous le savez, le contexte global pour l’obtention d’un emprunt particulier ou professionnel est particulièrement complexe et est devenu extrêmement tendu…

Vous avez un projet de création ou de reprise d’un hébergement touristique et vous souhaitez être accompagné-e-s dans votre réussite ? Nous avons des solutions adaptées à vos besoins

En effet, le secteur bancaire et le marché de l’immobilier ont été bousculés ces derniers mois et se sont littéralement retournés en l’espace d’une année 🤯

Du côté du secteur immobilier, il est devenu illisible avec des coûts d’acquisition qui devraient logiquement baisser mais qui, selon la situation notamment géographique du bien, n’amorcent aucuns signaux allant dans cette direction. Nous constatons même des hausses sur certaines zones du littoral où les biens à la vente sont devenus extrêmement rares 🔍

Du côté bancaire, avez-vous déjà entendu parler du taux d’usure ? Il s’agit du taux plafond au-delà duquel les banques n’ont plus le droit d’accorder de crédit.

👉🏼 Mauvaise nouvelle pour les emprunteurs, on cite :

“ L’ascension du taux d’usure se poursuit. Depuis le 1er août, les banques françaises peuvent accorder des prêts de 20 ans et plus à un taux maximum de 5,33 %, contre 5,09 % en juillet. Pour les prêts de 10 à 20 ans, ce taux passe à 5,12 % en août “ (source : Les Echos)

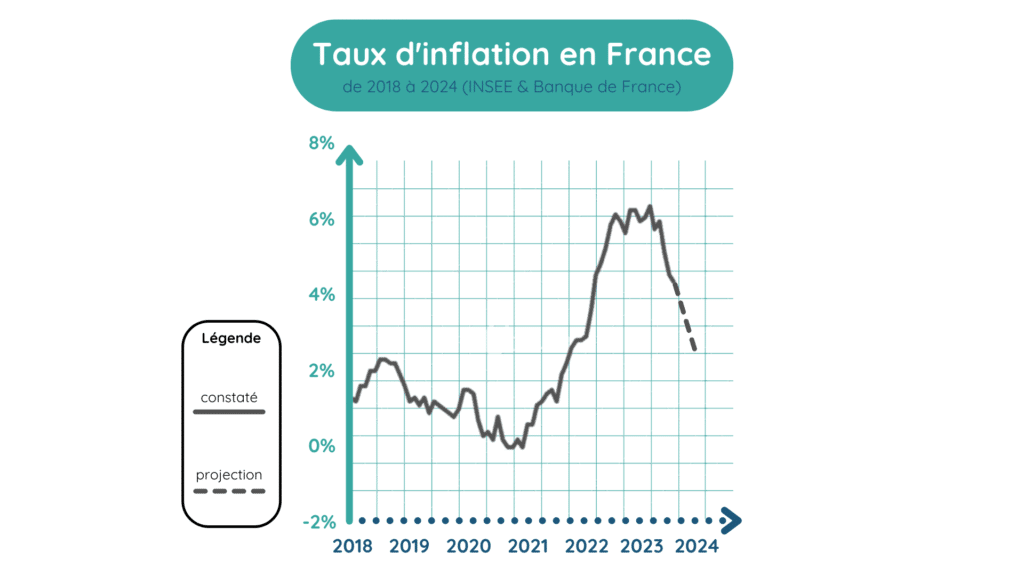

Ce taux maximum ne signifie pas que les banques vous octroieront un taux équivalent mais selon différentes sources, le taux moyen sur 20 ans frôle maintenant les 4 % et la situation pourrait, pour ne pas dire devrait, encore se durcir dans les mois à venir. Nous sommes bien loin des taux obtenus par nos porteurs de projet compris entre 1 et 2 % sur 20 ans il y a seulement 2 ans…

Nous n’oublions pas non plus dans tout cela un contexte inflationniste généralisé fort qui s’établirait sur une moyenne annuelle à 5,6 % en 2023 et à 2,4 % en 2024 selon un rapport publié en juin de la Banque de France.

Nous sommes donc confrontés à ces problématiques frappant à notre porte malgré la qualité des projets proposés.

Cet article a donc pour but de vous donner des clés de compréhension et de préparation pour mettre toutes les chances de votre côté dans une quête du graal à savoir de l’obtention de votre emprunt bancaire. Pour cela, nous nous appuierons sur les témoignages de deux acteurs bancaires, Gauthier CRESSET, courtier en prêt professionnel et propriétaire de la maison d’hôtes La maison d’Olivier, et Damien Puren, chargé d’affaires professionnelles au Crédit Mutuel de Meudon Bellevue.

En tant que spécialiste depuis 13 ans des études de faisabilité pour les projets d’hôtels, de gîtes et de chambres d’hôtes, nous tenons à rappeler un fait primordial : l’étude ne doit pas être uniquement réalisée pour convaincre le banquier. Elle doit avant tout vous servir à construire votre projet, à simuler son équilibre financier, à ajuster votre offre pour qu’elle colle autant à votre personnalité qu’aux besoins du marché 🎯

Chez Guest & Strategy, nous réalisons cette étude en plusieurs étapes :

- Étude de marché

- Étude la concurrence

- Étude du positionnement

- Étude de la stratégie marketing et commerciale

- Prévisionnel d’activité sur 3 ans

En balayant tous les aspects du projet, nous assurons une cohérence, gage de réussite.

3 étapes pour maximiser ses chances de décrocher un emprunt bancaire

1. Préparer son entretien et savoir pitcher son projet

Le profil des porteurs de projet d’hébergement touristique a fortement évolué ces dernières années. La chambre d’hôtes que nous aimons amicalement qualifier de chambres d’hôtes de grand-mère et de grand-père, disparaît peu à peu au profit de profils plus jeunes et plus experts (voir l’article « Le renouveau inévitable (et vital) de la chambre d’hôtes » – etourisme.info)

Ces nouveaux projets répondent aux attentes de la clientèle actuelle et proposent pour certains, un vrai positionnement, parfaitement décliné sur les réseaux sociaux et qui leur permet de se différencier sur un marché quasiment saturé. Votre banquier sera donc attentif à votre capacité à vous démarquer et à utiliser les codes du moment 👀

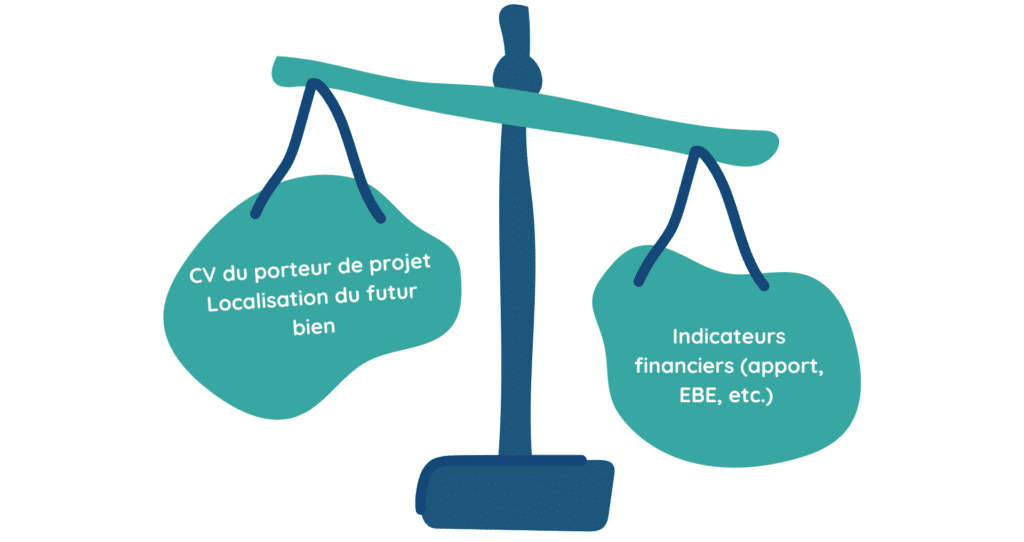

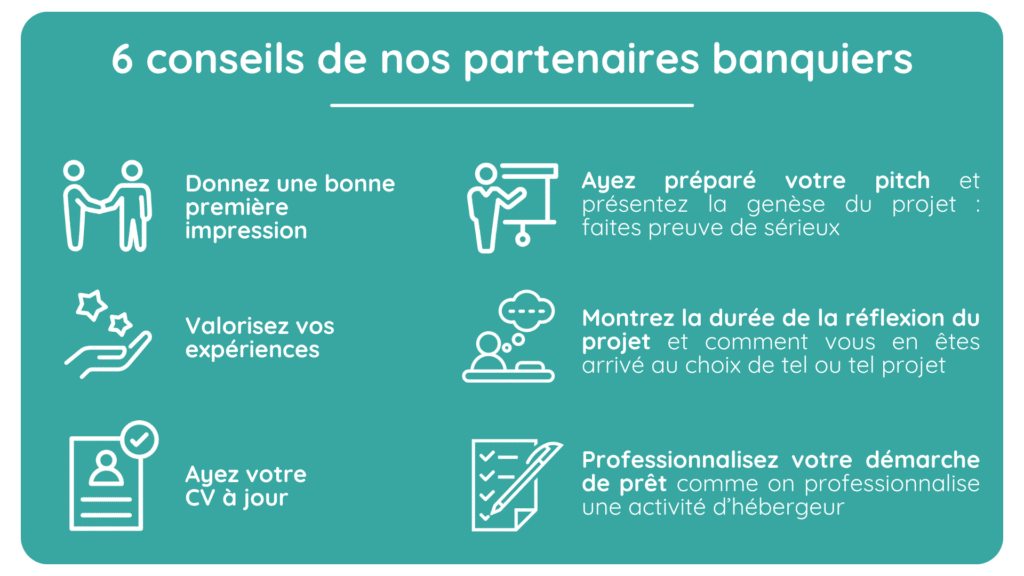

Si l’équilibre financier de votre projet est un point central, il n’en demeure pas moins que votre partenaire bancaire va tout d’abord s’intéresser à vous avant de regarder vos chiffres de près. Il va ainsi chercher à s’assurer de la cohérence globale du projet et comprendre sa genèse. Il faut alors l’anticiper, s’exercer, pour savoir se présenter avec assurance et clarté. Ce point est d’autant plus important qu’il vous permettra dans certains cas de contrebalancer un apport en fonds propres jugé faible si votre expérience est un atout indéniable.

Voici donc quelques questions et éléments de réponses à apporter en priorité :

Qui êtes-vous ? Quel est votre parcours, personnel et professionnel ? Quelles compétences, aptitudes, acquises au cours de vos précédentes expériences seront mobilisées sur cette nouvelle activité ?

Valoriser vos expériences et vos compétences qui peuvent avoir un intérêt pour votre projet : expérience dans le tourisme, dans l’hébergement touristique, management (si vous prévoyez d’avoir des salariés), entreprenariat, gestion administrative, comptabilité, accueil des clients, etc.).

👉🏼Certains d’entre-vous auront davantage de facilité à valoriser cet aspect mais il est primordial de ne pas faire l’impasse dessus.

D’où vient ce projet ? Quelles étapes avez-vous réalisées avant d’être aujourd’hui assis face à votre interlocuteur bancaire ?

Montrer que ce projet, ce changement de vie a été mûrement réfléchi et qu’il ne s’agit pas d’un coup de tête (nombre de biens visités, date de démarrage du projet, etc.)

Où allez-vous ? Quel est votre objectif ? Quelles sont vos ambitions, vos motivations ? Quelles ressources allez-vous mobiliser pour les atteindre ?

De la même manière que vous allez construire votre prévisionnel financier sur 3 ans, ayez le réflexe de présenter votre projet sur le moyen-long terme. Pensez à identifier vos marges de progression, de développement, la manière dont l’activité devrait évoluer et les ressources internes et externes que vous allez utiliser (gérants, salariés, extra, freelance, agence de communication, etc.).

En résumé, voici quelques conseils de nos partenaires banquiers sur cet aspect :

Enfin, pensez à demander au banquier ce qu’il pense sincèrement de votre projet. S’il hésite, c’est qu’il y a de fortes chances qu’il ne défende pas votre projet à l’échelon supérieur. Par exemple, au Crédit Mutuel, la délégation dépend des agences mais elle est généralement située vers 180 000 €*.

Au-dessus de ce montant, votre dossier passera à l’échelle régionale et vous ne serez alors plus là physiquement pour valoriser les points forts de votre projet.

Il s’agit donc d’un partenariat à construire avec votre banquier. Et comme toute notion de partenariat, il s’agit d’une relation de confiance liée à l’humain 🤝🏼

* Ce montant est non engageant. Il a pu évoluer depuis notre échange avec M. PUREN et comme indiqué, il dépend des agences.

2. Réaliser son Business Plan

Il s’agit ici de la partie technique, celle qu’on redoute, qu’on imagine forcément compliquée et qu’on ne maîtrise pas à 100 %. Toutefois, sans projections financières, il vous sera d’une part difficile de savoir si votre projet est économiquement viable sur le moyen-long terme mais il vous sera très certainement impossible de convaincre votre banquier de vous faire confiance.

Votre projet est peut-être le plus attrayant de la région, vous êtes peut-être l’entrepreneur le plus motivé de France, mais il va falloir le montrer à l’aide d’indicateurs clés… 🔑

Investissement – Apport et taux d’emprunt

La première question que l’on nous pose est souvent la suivante : de combien d’apport ai-je besoin pour que le banquier valide mon prêt ?

Sans surprise, il n’existe pas de réponse toute faite à cette question car cela dépendra :

- 🏦 de la banque : d’où l’importance d’en rencontrer plusieurs ou de faire appel à un courtier

- 📍de la localité du projet : le risque financier pris par la banque diminue avec l’attractivité de la destination dans le cas d’une revente immobilière

- ✅ de son statut au moment du projet : la situation n’est pas la même si on est demandeur d’emploi, salarié en CDI ou auto-entrepreneur par exemple. Mais là encore, tout est recevable si le projet est cohérent et que l’activité dégage assez de revenus. Toutefois, si vous êtes à votre compte, il faut pouvoir montrer 2 à 3 bilans.

Quoiqu’il en soit, l’apport devra couvrir l’intégralité des frais : garantie, notaire, bancaires, avocats, etc.

On distingue ici 2 choses, un emprunt sur l’acquisition de la maison souvent à titre personnel ou par une SCI tout en étant bien évidemment le lieu futur d’exploitation et l’emprunt purement professionnel sur un projet d’envergure ou un emprunt complémentaire à plus court terme pour l’engagement sur des travaux de rénovation et d’équipement entre autres 🔨

💡 Pour l’acquisition du bien, il faut aujourd’hui selon nos sources croisées, apporter entre 30 et 40 % minimum du financement en fonds propres tandis que pour une personne morale ou un emprunt à plus court terme, nous pouvons tabler entre 10 et 15 % d’apport + frais voire 20 % selon les banques.

Concernant les taux et les durées d’emprunt, cela dépendra de votre statut. Si le taux d’usure et de niveau d’endettement s’applique à tous les particuliers, ce n’est pas le cas pour les personnes morales.

Aujourd’hui, on estime en moyenne les taux d’emprunt professionnel à ces niveaux-ci :

- Court terme : 3-5 ans : ➡️ 4 % + assurance

- Long terme : 15 ans ➡️ 4,8 % + assurance

Pour les particuliers, il faut prendre en compte les taux d’endettement. Si la méthode Delta rendait l’exercice plus que périlleux, il semblerait que la nouvelle méthode de calcul rende l’emprunt un peu plus accessible.

Du côté des banques, elles veulent impérativement que la prise de risque soit la plus faible possible 🛟

Or, les incertitudes liées au marché immobilier autour de la valeur des biens dans 3 à 5 ans qui pourrait baisser de 20 à 30 % dans les prochains mois, augmentent le risque tout comme votre capacité à générer le niveau de chiffre d’affaires estimé dans un marché touristique également incertain faisant face à d’innombrables défis 💪🏼

Simuler sérieusement votre chiffre d’affaires et présentez les bons indicateurs de résultat

Il est conseillé d’avoir 2 présentations de votre prévisionnel d’activité :

- Une version simplifiée où l’on trouve les principaux indicateurs par année à savoir le chiffre d’affaires, les charges et les amortissements.

- Une version détaillée où l’on comprend comment est calculé le chiffre d’affaires et les charges. Pour cela, on ne peut se résoudre à multiplier le nombre de semaines par un tarif, il faut aller plus loin et montrer que ce prévisionnel a été réellement travaillé.

👉🏼 N’oubliez pas également d’y intégrer vos services annexes en plus des nuitées, qui peuvent parfois atteindre jusqu’à 50 % de votre chiffre d’affaires selon votre positionnement.

Nos conseils :

- Ne soyez pas trop optimiste, votre banquier n’est pas dupe et les prévisionnels ultra-rentables et générants instantanément un haut niveau de trésorerie positive, du moins dans notre secteur, personne n’y croit 🤷🏻♂️

- Prévoyez une marge de manœuvre, pour les travaux, pour les charges, pour un retard d’ouverture et donc de chiffres d’affaires.

- Construire votre BP sur 3 ans, au-delà, on sort la boule de cristal. Cette période doit justement vous permettre de montrer votre capacité d’évolution sur le marché et votre esprit d’anticipation 🧠

- Ne sous-estimez pas le capital social de la société, surtout lorsqu’il s’agit d’achat immobilier. Le banquier sera davantage rassuré si le capital est 10 000 € plutôt que 100 €.

- N’oubliez pas de commenter vos chiffres et indicateurs : s’il augmente d’une année sur l’autre, expliquez pourquoi par exemple 🗣️

3. Savoir utiliser les bonnes ressources au bon moment

Si vous êtes arrivé-e jusqu’ici dans notre article, c’est que vous avez sûrement besoin d’une aide extérieure experte 😉 Et n’y voyez pas là une marque de faiblesse mais bien une preuve de professionnalisation de votre démarche de prêt.

En effet, votre banquier sera sensible à l’idée que vous ayez eu le réflexe de faire appel à des professionnels du secteur afin de construire à 4 mains un projet cohérent, réfléchi et séduisant 👍🏼

La présentation de votre dossier sera également extrêmement importante. Un document word recto-verso ne sera pas le meilleur outil pour séduire votre banquier. Toutefois, une bible de 400 pages non plus. Rappelez-vous qu’un conseiller bancaire professionnel a entre 150 et 400 clients professionnels dans son portefeuille : il n’a donc pas le temps de lire votre présentation pendant 2 heures ! 🏃🏼♀️

D’un point de vue financier, il est également intéressant de faire appel à des solutions de garantie qui vont permettre dans certains cas de faire basculer un projet de la case “échec” à la case “succès” de l’emprunt. Il en existe plusieurs et les conseillers en entreprise à l’échelle locale (communauté de communes, Pôle d’équilibre territorial et rural, etc.) sont là pour vous conseiller et vous aiguiller : Réseau France Active, BPI, fonds de garantie régionaux ou départementaux, etc.

Conclusion :

Vous l’aurez compris, cette phase de négociation de l’emprunt bancaire est une des principales étapes de stop and go : sans financement extérieur, il est rare que les projets aboutissent. Prenez donc le temps de la réflexion et de l’analyse afin que vous soyez pleinement en mesure de défendre votre projet. Nous espérons que grâce à la lecture de cet article, vous vous sentirez davantage en mesure de passer à l’action afin de concrétiser votre projet de création d’hébergement touristique 🚀

Vous avez un projet de création ou de reprise d’un hébergement touristique et vous souhaitez être accompagné-e-s dans votre réussite ? Nous avons des solutions adaptées à vos besoins

Qui sommes-nous

Spécialistes de l’accompagnement des hébergeurs touristiques indépendants depuis 14 ans, nous analysons régulièrement un sujet d’actualité que nous décortiquons. Nous vous donnons les clés du succès pour assurer le développement de votre activité

Notre accompagnement à distance

Dans un marché de plus en plus concurrentiel, il est aujourd’hui primordial pour les hébergeurs touristiques d’adopter une stratégie de développement efficace.

Pour cela nous vous proposons plusieurs solutions d’accompagnement à distance pour monter en compétences et assurer la pérennité de votre structure. Nos services sont les suivants :

Nous contacterCatégories